Зачет авансов полученных в 1с 8.3. Порядок отражения авансов, полученных от покупателей. Основные принципы учета авансов

Для того, чтобы был принят вычет НДС с авансов полученных, необходимо проверить в базе данных 1С 8.2 присутствие проведенных документов:

- по поступлению аванса от покупателя ООО «Этюд» на сумму 400 000 руб. от 25.01.2013г.

- на реализацию услуг ООО «Этюд» на сумму 300 000 руб. от 27.01.2013г.

- на реализацию услуг ООО «Этюд» на сумму 350 000 руб. от 28.02.2013г.

Проведение проверки НДС к вычету с авансов полученных можно осуществить в следующем порядке:

- Определить сумму зачтенных авансов полученных от покупателей по БУ в разрезе каждой налоговой ставки.

- Произвести арифметическую проверку расчета НДС с зачтенных авансов в разрезе каждой ставки.

- Произвести проверку суммы НДС к вычету при зачете авансов покупателей по БУ и по НУ.

- Произвести проверку правильности отражения НДС, принятого к вычету, в книге покупок с НДС по БУ.

Проводки по зачету авансов полученных по бухгалтерскому учету в 1С 8.2

Проводки по зачету аванса, полученного от покупателя в 1С 8.2, автоматически создаются при проведении документа Реализация товаров и услуг:

Как отразить вычет НДС с авансов полученных в книге покупок в 1С 8.2

Создание и заполнение документа «Формирование записей книги покупок» предусматривает:

- Создание документа через меню: Покупка – Ведение книги покупок – Формирование записей книги покупок;

- В строке От – дата окончания налогового периода. Т.к. налоговым периодом является квартал, то в нашем примере дата документа 03.2013г. ;

- Кнопка <Заполнить>;

- При регистрации в книге покупок Счетов-фактур , ранее выписанных на авансы, поступивших от покупателей, формируется закладка :

Проводки, формируемые при записи в книгу покупок в 1С 8.2

Проводки по принятию к вычету НДС при зачете авансов покупателей в 1С 8.2 по бухгалтерскому учету

При включении в документ Формирование записей книги покупок записей по НДС к вычету при зачете авансов покупателей, в 1С 8.2 создаются проводки: Дт 68.02 Кт 76.АВ – на сумму принятого к вычету НДС при зачете полученных авансов:

Проводки, формируемые документом формирование записей книги покупок в 1С 8.2 по налоговому учету

В регистрах накопления по НДС были сформированы записи – в регистре НДС Покупки. Формируются строки отчета Книга покупок:

Проверка расчета «входного» НДС с суммы зачета авансов полученных в 1С 8.2

Шаг 1. Определить сумму зачтенных авансов полученных от покупателей по БУ в разрезе каждой налоговой ставки

В проводках по БУ сумма зачета (возврата) авансов полученных отражается с учетом НДС:

- Дт 62.02 «Расчеты по авансам полученным» Кт 62.01 (51) – на сумму зачета (возврата) аванса с НДС;

- Дт 62.32 «Расчеты по авансам полученным (в у.е.)» Кт 62.31 (51) – на сумму зачета (возврата) аванса с НДС;

Следует отметить, что такая проверка будет действительна, если в параметрах учетной политики выбран вариант Регистрировать счета-фактуры всегда при получении аванса для выписки счетов-фактур на аванс. Для определения суммы полученного аванса сформируем по счетам 62.02 и 62.32 (меню Отчеты – Анализ счета ). По нашему примеру сумма зачтенных авансов от покупателей по счету 62.02 – ставка 18% \ 118% – 400 000,00 руб. Авансы по счету 62.32 отсутствуют:

Шаг 2. Произвести арифметическую проверку расчета НДС с зачтенных авансов в разрезе каждой ставки

Желательно осуществить арифметическую проверку по определению суммы «входного» НДС с зачтенных авансов покупателей. В проводках по БУ сумма «входного» НДС отражается – Дт 68.02 Кт 76.АВ – на сумму НДС с зачтенных авансов покупателя. Для определения суммы НДС, принятого к вычету при зачете авансов полученных от покупателя, сформируем Анализ счета 68.02 в меню Отчеты – далее выбираем Анализ счета .

Из нашего примера НДС = 400 000,00 * 18 \ 118 = 61 016,95 руб. НДС, рассчитанный арифметическим путем соответствует сумме свода проводок по НДС, рассчитанному при зачете авансов полученных – Дт 68.02 Кт 76.АВ:

Шаг 3. Произвести проверку суммы НДС к вычету при зачете авансов полученных от покупателей по БУ и по НУ

Желательно сверить отражение НДС к вычету по БУ с НДС к вычету в НУ. Сумма НДС в книге покупок по НУ отражается в регистре накопления НДС Покупки (меню Отчеты – Прочие – Список \ кросс-таблица – раздел учета НДС Покупки ). Для получения суммы НДС в книге покупок по зачтенным авансам покупателей необходимо настроить отчет. Кнопка Настройка- Закладка Отбор – в поле Вид ценности выбор значения Авансы полученные.

Из примера НДС по БУ = НДС по НУ = 61 016,95 руб.

Шаг 4. Произвести проверку правильности отражения НДС, принятого к вычету, в книге покупок с НДС по БУ

Регистром налогового учета, в котором учитывается НДС к вычету, является Книга покупок . Распечатать Книгу покупок можно через меню Покупка → Ведение книги покупок → Книга покупок . Регистр бухгалтерского учета, в котором аккумулируются данные по расчету НДС является счет 68.02 «Налог на добавленную стоимость» .

Проверим отражение НДС к вычету в 1С 8.2:

- НДС по БУ – Дт оборот 68.02 = 61 016,95 руб.

- НДС по НУ – Книга покупок = 61 016,95 руб.

- Отклонение отсутствует.

- Расчет «входного» НДС за период выполнен верно.

Свод данных по расчету «входного» НДС можно показать в виде «внутренней» таблицы:

Полный список наших предложений:

Поставьте вашу оценку этой статье:

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, - наша сегодняшняя статья.

Делаем первоначальные настройки

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

- аванс был зачтён в пятидневный срок;

- аванс был зачтён до конца месяца;

- аванс был зачтён до конца налогового периода.

Наше право - выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

Учёт в 1С авансов выданных.

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

- вид операции «Оплата поставщику»;

- договор (при оприходовании товара договор должен быть идентичен банковской выписке);

- процентную ставку НДС;

- зачёт аванса с НДС автоматически (иной показатель указываем в исключительных случаях);

- при проведении документа мы обязательно должны получить корреспонденцию 51 счёта с авансовым счётом поставщика, в нашем примере это 62.02. Иначе счёт-фактура на аванс в 1С не будет выписан.

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

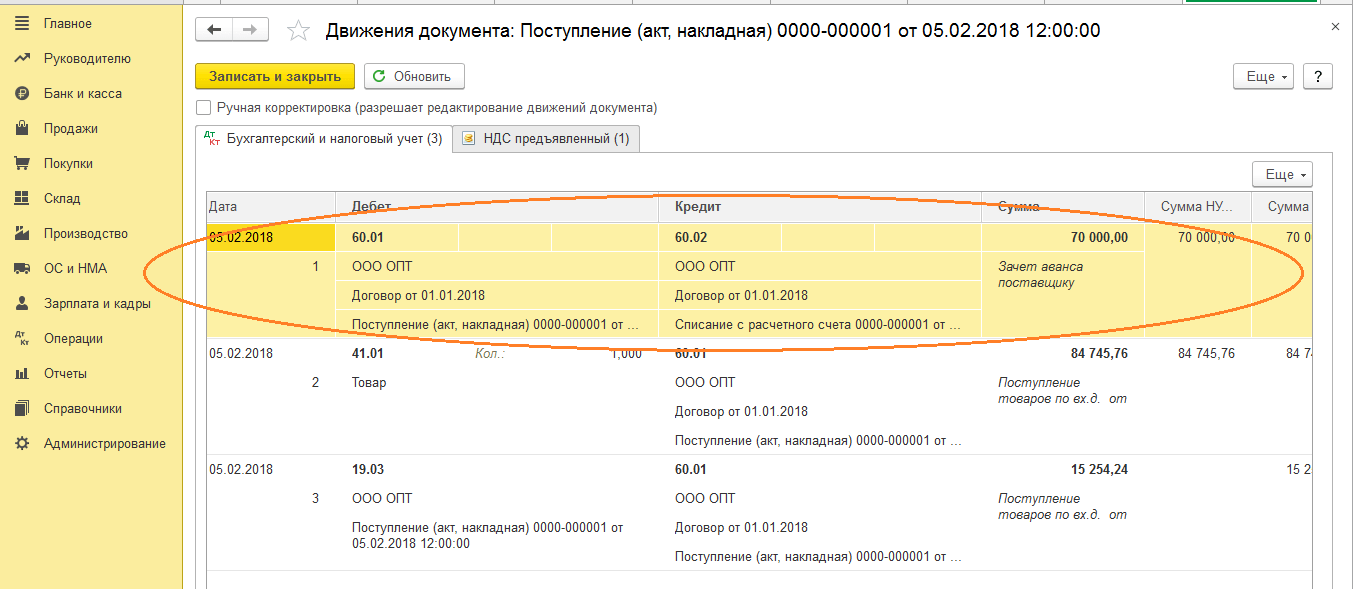

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с фирмой ООО «Атлант» на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

Методика работы в программе та же самая, как и в предыдущем варианте.

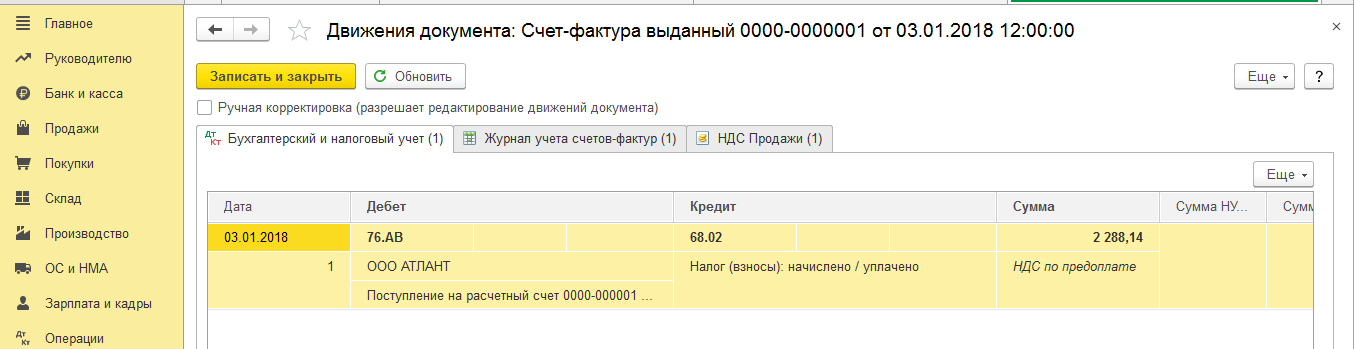

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

Зарегистрировать счёт-фактуру на аванс в 1С можно непосредственно из документа «Поступление на расчётный счёт», а можно воспользоваться обработкой «Регистрация счетов-фактур на аванс», которая расположена в разделе «Банк и касса». В любом случае она сразу попадает в книгу продаж.

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 - смело задавайте их нам на выделенную . работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

Удобный метод исправления взаимного дебетового и кредитового сальдо в расчетах с контрагентом – документ Корректировка долга в 1С . Программа 1С:Бухгалтерия 8, в редакции 3.0, предлагает расширенный механизм исправления взаимозачета – в 5 вариантах. Рассмотрим, как с помощью одного документа можно сделать корректировку результатов предыдущего отчетного периода, используя варианты операций, предложенные разработчиком.

В каких случаях необходима корректировка

Дебиторская и кредиторская задолженности возникают в процессе хозяйственной деятельности предприятия и учитываются в соответствии с условиями договоров. Долговые обязательства, подлежащие корректировке, хорошо видны при составлении оборотно-сальдовой ведомости. Промежуточное сальдо при этом как положительное, так и отрицательное.

Совет. Проверьте документы, отраженные программой 1С в этом отчете. Именно они будут использоваться при заполнении табличной части корректировочного инструмента.

- Информационного письма;

- Акта сверки;

- Дополнительного соглашения или договора.

При этом возможны два варианта проведения взаимозачетов:

- Полный взаимозачет, в результате которого задолженности контрагентов сводятся к нулю;

- Частичный взаимозачет, в результате которого погашается только часть долга или аванса контрагента.

Корректировка долга в 1С необходима, если данные поставщика и покупателя не совпадают, например, в следующих случаях:

- Для учета была дана недостоверная информация;

- В документах сделаны ошибки (указаны неверные проводки или договора);

- Были внесены изменения данных без согласования сторон.

Рассмотрим подробно, как в 1С сделать корректировку долга .

Документ «Корректировка долга»

В главном меню выберите один из разделов «Продажи» или «Покупки». Справа нажмите в подзаголовке «Расчеты с контрагентами» пункт «Корректировка долга».

Выбрав этот раздел, нажмите кнопку «Создать». В новом документе необходимо произвести заполнение обычных реквизитов: договор, валюта, курс, сумма и др.

Обратите внимание! Кнопка «Заполнить» представлена вверху, в командной части документа и немного ниже, в командной части таблицы (под «шапкой»). Если вы используете кнопку вверху, то автоматически заполняются обе страницы, касающиеся дебитора и кредитора. Использование второй кнопки позволяет отдельно заполнять каждую закладку.

Для взаимозачета суммы дебиторской и кредиторской задолженности по контрагентам должны совпадать. В противном случае можно вручную изменить одну из сумм в табличной части, чтобы обе они стали равными.

Выбираем тип операции

В строке «Вид операции» необходимо выбрать один из вариантов операций, предназначенных программой. Разработчик указывает пять вариантов корректировки долга для программы 1С .

В редакции 8.2 программы 1С Бухгалтерия аналогичный документ «Корректировка долга» был более упрощенным. В нем были даны только три вида операций. В 1С Бухгалтерии 8.2 можно было использовать документ «Взаимозачет». Версия 3.0 дает операции взаимозачета с большим количеством параметров, учитывая различные варианты проводок, и переносит их в документ «Корректировка долга». Для проведения взаимозачета в нем можно использовать 3 из 5 предложенных видов операций:

- Зачет авансов;

- Зачет задолженности;

- Прочие корректировки.

Важно знать! Увеличение видов операций – не попытка сделать программу 1С сложнее, но предоставление возможности выбора варианта, подходящего к конкретной ситуации или к способу действий каждого пользователя.

Рассмотрим подробнее все 5 вариантов корректировки долга в 1С .

Зачет авансов

Можно сделать взаимозачет авансов контрагента:

- С имеющимся долгом покупателя перед организацией;

- С долгом третьего лица перед вашей организацией.

То же касается и авансов, выданных контрагенту: взаимозачет можно провести между ним и вашей организацией либо в счет долга третьего лица.

После указания вида операции необходимо в поле «Покупатель» выбрать из справочника контрагентов организацию, авансы которой должны быть включены в корректировку.

Чтобы создать табличную часть воспользуйтесь кнопкой «Заполнить» (помните, что есть два варианта кнопок – вверху и посредине) либо кнопкой «Добавить». Для ручного заполнения данных нажмите кнопку «Добавить». Кнопка «Заполнить» выполняет автоматический перенос данных взаиморасчетов в таблицу. Если вы пользуетесь той кнопкой «Заполнить», которая находится над табличной частью, то ее необходимо нажимать два раза. Один раз на закладке дебитора, а второй раз – на закладке кредитора.

После этих действий внизу табличной части появляются справочные суммы по дебиторской и кредиторской задолженности, а также их сальдо. Если суммы совпадают, можно сделать операцию проведения документа.

Важный момент. Если суммы не равны, то невозможно произвести взаимозачет. В таком случае необходимо исправить в табличной части большую сумму на меньшую сумму (либо выбрать конкретную сумму из документов). Убедившись, что обе суммы одинаковы и сальдо равно нулю, можно провести документ.

Фото №5. «Исправление суммы для взаимозачета»

Проверьте в оборотно-сальдовой ведомости 1С правильность проведения корректировки долга .

Зачет задолженности

Этот вид операции предназначен для взаимозачета долговых обязательств:

- Покупателя перед вашим предприятием;

- Вашего предприятия перед поставщиком.

Аналогично предыдущему виду операции («Зачет аванса») вы можете провести взаимозачет по расчетам контрагента с вашей организацией в счет авансов, выданных:

- Вашей организацией третьему лицу;

- Третьим лицом – вашей организации.

Заполнение документа производится аналогично виду операции «Зачет аванса».

Перенос задолженности

Данный вид операции используют, если нужно выполнить перенос долга с одного контрагента на другого. Один и тот же вид операции можно выбрать для корректировки долга в 1С как при переносе задолженности, так и суммы аванса.

Сначала необходимо указать в документе, чьи долговые обязательства требуется перенести – покупателя или поставщика. После этого указывается контрагент, на которого происходит перенос.

Затем вы указываете:

- Договор и счет, с которого идет перенос долговых обязательств;

- Новый договор и счет, на который будут перенесены обязательства.

Можно выполнять перенос задолженности между договорами. В таком случае поля «Контрагент» и «Получатель» заполняются данными одного контрагента, а договора указываются разные.

Списание задолженности

Приходится использовать этот вариант, если покупатель не оплатил оказанные услуги или поставленный товар. Бывают случаи, когда поставщик не возвращает полученный аванс при расторжении договора. Если истекли три года исковой давности необходимо списать кредиторскую или . Как и в предыдущих вариантах операций, списать можно и долг, и суммы аванса.

В поле «Списать» выберите долговые обязательства, подлежащие списанию. Из списка контрагентов выберите конкретного поставщика (дебитора) или покупателя (кредитора). На верхней панели нажмите кнопку «Заполнить».

Интересно. При использовании вида операции «Списание задолженности» кнопки «Заполнить» на верхней панели и в табличной части имеют одинаковое действие.

Если необходимо выбрать только один конкретный документ из списка, то после заполнения таблицы другие строки можно удалить. Либо вместо кнопки «Заполнить» можно использовать опцию «Добавить».

Если не вся сумма подлежит списанию, укажите нужную сумму в табличной части.

На закладке «Счет списания» укажите счет, контрагента, договор и документ, являющийся основанием для списания. Можно выбрать один из двух вариантов:

- На «Прочие доходы и расходы» указывается счет 91.01/02;

- Счет 63 – списание на «Резервы по сомнительным долгам».

После проведения документа откройте оборотно-сальдовую ведомость. В отчете должна отобразиться корректировка долга 1С .

Прочие корректировки

Этот вид выбирают, если в силу каких-либо обстоятельств для учета событий хозяйственной деятельности невозможно использовать ранее описанные виды операций.

Укажите в поле «Дебитор» и «Кредитор» контрагентов, взаимозачет долговых обязательств которых должен быть произведен. Нажмите кнопку «Заполнить» на верхней панели. Закладки по дебитору и кредитору заполняются одновременно. Счета учета оставьте незаполненными. Нажмите «Провести и закрыть», чтобы сохранить документ. Проверьте взаимозачет по оборотно-сальдовой ведомости.

Совет. Чтобы выполнить проводку, не предусмотренную общей схемой, на вкладке «Счета учета» необходимо заполнить данные (счета и документы), долговые обязательства по которым подлежат корректировке. В зависимости от выбранных проводок программа определит ваши действия как «Списание задолженности», «Переуступка долга» или «Взаимозачет».

Предупреждая беспокойства многих пользователей, разработчики заверяют, что корректировка долга 1С автоматически осуществляет все необходимые движения по регистрам учета НДС.

Вывод. Корректировка долга как инструмент в программе 1С позволяет бухгалтеру выбрать из различных вариантов проведения одной и той же операции наиболее удобный или подходящий для конкретной хозяйственной схемы бухгалтерского учета.

Практически любая компания сталкивается с ситуацией, когда она одновременно является должником и кредитором. Чтобы вести в 1С Бухгалтерии учет более корректно, рекомендуется произвести зачет или корректировку долга. Для этого в программе следует использовать одноименный документ. Его заполнять необходимо следующим образом:

- В разделе меню 1С Бухгалтерии с операциями, регистрирующими все продажи, имеется соответствующий подраздел. Необходимо выбрать нужный документ, и для открытия формы для заполнения следует воспользоваться кнопкой для создания нового документа. Видом операции необходимо выбрать зачет ранее уплаченных авансов.

- В поле с параметрами операции следует определить, какой из вариантов использовать: если необходимо зачесть полученный от покупателя аванс, то следует устанавливать, что зачет производится от покупателя. Если же операции производятся с поставщиком, то устанавливается другое значение.

- Чтобы зачесть полученный от покупателя аванс, следует указать, что зачет производится в счет его задолженности перед организацией (это также касается долгов третьих лиц при осуществлении операции зачета с ними). Для выполнения аналогичных действий с поставщиком или третьим лицом, необходимо указывать, что аванс зачитывается в счет задолженности компании перед соответствующим контрагентом.

- Обязательно следует указать покупателя или поставщика (в зависимости от ситуации). Выбор организации производится из соответствующего справочника, где должны присутствовать все необходимые сведения.

- При осуществлении в 1С Бухгалтерии 8.3 описываемой операции перед третьим лицом, контрагента следует выбирать в соответствующем поле, в зависимости от того, является он дебитором или кредитором.

- В случае проведения зачета обязательств в иностранной валюте необходимо также отразить данный факт в форме, указав наименование валюты в соответствующем поле.

- Внесение данных о задолженности организации и ее контрагентах производится автоматически после нажатия на кнопку для заполнения формы. В результате в таблице должны появиться данные о договоре, документах, подтверждающих выполнение расчетов, а также о суммах взаимной задолженности. Далее следует скорректировать данные, чтобы осталась только информация о сумме долга и авансов, которые будут засчитываться между собой.

- После завершения всех действий, документ необходимо провести и завершить процесс редактирования. В результате сумма задолженности должна уменьшиться на величину авансовых платежей.

Правильность выполненных действий в результате проведения документа в 1С Бухгалтерии можно проверить с помощью операции.

В этой статье, которая в числе прочих была размещена на диске ИТС, методисты фирмы "1С" рассказывают о том, как в редакции 4.2 конфигурации "Бухгалтерский учет" для "1С:Предприятия 7.7." реализовано отражение авансов в бухгалтерском и налоговом учете.

1. Выписка

2. Счет-фактура выданный

Поступление авансов

1. Выписка

Поступление безналичного аванса от покупателя отражается в учете документом типовой конфигурации "Выписка" (меню "Документы", пункт "Выписка"). При проведении документа формируется проводка по кредиту счета 62.2 "Расчеты по авансам полученным (в рублях)" и дебету счета 51 "Расчетные счета" на сумму полученного аванса.

При заполнении реквизитов документа следует обратить внимание на выбор значения субконто "Договоры" счета 62.2 "Расчеты по авансам полученным (в рублях)". Значение данного субконто отражает основание будущей реализации - счет на оплату или договор. Аванс также может быть проведен по договору "Без договора (служебный; для платежей без указания договора)". Это означает, что при продаже данному покупателю товаров (продукции, работ, услуг), этот аванс может быть зачтен вне зависимости от того, по какому договору продан товар (продукция, работа, услуга).

2. Счет-фактура выданный

При поступлении аванса от покупателя бухгалтер обязан начислить НДС и составить счет-фактуру в соответствии с п. 1 ст. 162 НК РФ. В типовой конфигурации данная операция выполняется документом "Счет-фактура выданный". Новый документ "Счет-фактура выданный" удобно вводить на основании введенного ранее документа "Выписка". Для этого в журнале "Операции по расчетному счету" следует установить курсор на нужную выписку, нажать кнопку "Действия" и выбрать пункт "Ввод на основании". В случае, когда в выписке указано несколько различных авансов, система предложит выбрать нужный платеж из списка. На основании выбранного платежа будет сформирован документ "Счет-фактура выданный", заполненный нужными сведениями.

Следует обратить внимание, что при начислении НДС с полученных авансов налогообложение производится по налоговым ставкам 9,09% и 16,67% (расчетные налоговые ставки), а налоговой базой является вся сумма платежа, поэтому сумма налога, исчисленная при получении аванса, не должна равняться сумме налога, исчисленной при последующей реализации товаров (продукции, работ, услуг).

При проведении документа формируется проводка по кредиту счета 68.2 "Налог на добавленную стоимость" и дебету счета 76.АВ "НДС с авансов" на сумму начисленного налога. В сформированной проводке по счету 76.АВ "НДС с авансов" в качестве значения субконто "Счета-фактуры выданные" указывается сам документ "Счет-фактура выданный", эту проводку сформировавший. Таким образом, в бухгалтерских итогах начисленный НДС однозначно относится к определенному счету-фактуре.

Записанный документ будет отражен в книге продаж, как запись о получении аванса от покупателя.

Зачет аванса

1. Продажа товаров (продукции, работ, услуг)

Во всех документах типовой конфигурации, отражающих операции продажи товаров (продукции, работ, услуг), а именно:

- отгрузка товаров (продукции);

- реализация отгруженной продукции;

- оказание услуг;

- выполнение этапа работ

предусмотрена функция автоматического зачета аванса. Возможны три режима проведения документов:

- зачет аванса только по договору;

- зачет аванса без указания договора;

- не зачитывать аванс.

Для выбора режима следует указать соответствующее значение реквизита "Зачет аванса" в шапке документа.

Если указать режим проведения документа "Зачет аванса только по договору", то при проведении документа система выполнит поиск авансов, учтенных на счете 62.2 "Расчеты по авансам полученным (в рублях)" по тому же основанию (счету на оплату или договору), по которому проводится продажа.

Если указать режим проведения документа "Зачет аванса без указания договора", то при проведении документа система сначала выполнит поиск авансов, учтенных на счете 62.2 "Расчеты по авансам полученным (в рублях)" по тому же основанию (счету на оплату или договору), по которому проводится продажа. Затем, если стоимость продажи превышает сумму найденного аванса, поиск авансов будет продолжен, но уже по основанию "Без договора (служебный; для платежей без указания договора)".

Если указать режим "Не зачитывать аванс", то при проведении документа зачет аванса выполняться не будет.

Если аванс будет найден, то сформируется проводка по кредиту счета 62.1 "Расчеты с покупателями и заказчиками (в рублях)" и дебету счета 62.2 "Расчеты по авансам полученным (в рублях)" на сумму зачтенного аванса.

2. Запись книги продаж

Согласно п. 5 ст. 171 НК РФ вычетам подлежат суммы НДС, исчисленные продавцами и уплаченные ими в бюджет с сумм авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг). Для того, чтобы отразить налоговый вычет, в учете следует:

- во-первых, сформировать проводку, восстанавливающую НДС, начисленный при получении аванса;

- во-вторых, сторнировать сделанную ранее запись в книге продаж (то есть счет-фактуру, выписанный на аванс).

Данные операции в типовой конфигурации выполняются документом "Запись книги продаж". Документ "Запись книги продаж" удобно вводить на основании документа "Счет-фактура выданный". Для этого в журнале "Счета-фактуры выданные" следует установить курсор на счет-фактуру, введенный при получении аванса, который мы зачли, нажать кнопку "Действия" и выбрать пункт "Ввод на основании". На основании указанного счета-фактуры будет сформирован новый документ "Запись книги продаж", уже заполненный нужными сведениями. При проведении документа формируется проводка по кредиту счета 76.АВ "НДС с авансов" и дебету счета 68.2 "Налог на добавленную стоимость" на сумму НДС, восстановленного при зачете аванса. Записанный документ будет отражен в книге продаж как запись, сторнирующая сделанную ранее запись (счет-фактуру, выписанный при получении аванса).

Если сумма зачтенного аванса меньше, чем сумма аванса, указанная в счете-фактуре, то суммы в новом документе "Запись книги продаж" следует вручную скорректировать, так, чтобы значение реквизита "Всего" равнялось сумме зачтенного аванса, а значение реквизита "НДС" - сумме НДС, восстановленного при зачете аванса.

Если при зачете аванса было зачтено несколько полученных ранее авансов (например, в момент отгрузки было зачтено несколько небольших авансов полученных в разное время и оформленных разными счетами-фактурами), то на основании каждого из этих счетов-фактур следует ввести документ "Запись книги продаж".

Особенности отражения авансов в учете

1. Бухгалтерский учет

Пусть организация выдала аванс поставщику на сумму 1 200 руб. В бухгалтерском учете операция отражена проводкой:

Дебет 60.2 "Расчеты по авансам выданным (в рублях)" по договору "Без договора (служебный; для платежей без указания договора)"

Кредит 51 "Расчетные счета"

- 1200 руб. - выдан аванс поставщику.

Затем от поставщика поступили материалы на сумму 1200 руб. с учетом НДС. Выданный ранее аванс был полностью зачтен. В бухгалтерском учете поступление материалов отражено проводками:

Дебет 10.1 "Сырье и материалы"

Кредит 60.1 "Расчеты с поставщиками и подрядчиками (в рублях)" по договору "Основной договор"

- 1000 руб. - поступили материалы.

Дебет 19.3 "Налог на добавленную стоимость по приобретенным материально-производственным запасам"

Кредит 60.1 "Расчеты с поставщиками и подрядчиками (в рублях)" по договору "Основной договор"

- 200 руб. - выделен НДС по приобретенным материалам.

Дебет 60.1 "Расчеты с поставщиками и подрядчиками (в рублях)" по договору "Основной договор"

Кредит 60.2 "Расчеты по авансам выданным (в рублях)" по договору "Без договора (служебный; для платежей без указания договора)"

- 200 руб. - зачтен ранее выданный аванс.

Дебет 68.2 "Налог на добавленную стоимость"

Кредит 19.3 "Налог на добавленную стоимость по приобретенным материально-производственным запасам"

- 200 руб. - зачтен НДС, выделенный при поступлении материалов.

Налоговый учет

Операция выдачи аванса поставщику принимается к налоговому учету документом "Расход денежных средств". При автоматическом заполнении документа по данным бухгалтерского учета условие расхода денежных средств определяется как "Аванс под поставки имущества, работ, услуг, прав". При проведении документа формируется проводка по движению дебиторской задолженности:

Дебет Н13.01 "Движение дебиторской задолженности" по договору "Без договора (служебный; для платежей без указания договора)" - 1200 руб. - начислена дебиторская задолженность.

Операция поступления материалов принимается к налоговому учету документом "Операции приобретения имущества, работ, услуг, прав". При автоматическом заполнении документа предпринимается попытка определить условие поступления имущества: "С последующей оплатой" или "В счет ранее выданных авансов". При этом поиск выданных авансов выполняется именно по тому договору, по которому имущество фактически поступает в организацию. Так как в бухгалтерском учете выданный аванс отражен по служебному договору "Без договора (служебный; для платежей без указания договора)", то с точки зрения налогового учета аванс поставщику выдан не был и в качестве условия поступления имущества указывается условие поступления "С последующей оплатой". При проведении документа формируются проводки по движению кредиторской задолженности:

Кредит Н13.02 "Движение кредиторской задолженности" по договору "Основной договор" - 1200 руб. - начислена кредиторская задолженность. Дебет Н13.03 "НДС по кредиторской задолженности" по договору "Основной договор" - 200.00 руб. - выделен НДС с кредиторской задолженности.

После проведения документов "Расход денежных средств" и "Операции приобретения имущества, работ, услуг, прав" оборотно-сальдовая ведомость по счету Н13 "Движение дебиторской и кредиторской задолженности", развернутая по субсчетам, будет выглядеть следующим образом:

- Н13.01: сальдо конечное дебетовое 1200;

- Н13.02: сальдо конечное кредитовое 1200;

- Н13.03: сальдо конечное кредитовое 200;

Для того, чтобы отразить зачет выданного аванса, в типовой конфигурации используется документ налогового учета "Зачет задолженности по обязательствам сторон". При этом значения реквизитов документа "Дебитор" и "Кредитор" - это один и тот же контрагент - поставщик материалов. В качестве договора с дебитором должен быть указан договор "Без договора (служебный; для платежей без указания договора)", а в качестве договора с кредитором - "Основной договор". В форме документа предусмотрена возможность автоматического заполнения.

Документ следует вводить в тот же день, когда было получено имущество, и поставка была зарегистрирована в книге покупок. Если поставка не была зарегистрирована в книге покупок, то при автоматическом заполнении не определится сумма НДС, выделенная ранее с кредиторской задолженности и подлежащая зачету. При проведении документа формируются проводки:

- с кредита счета Н13.01 на сумму задолженности (1200 руб.);

- в дебет счета Н13.02 на сумму задолженности (1200 руб.);

- в дебет счета Н13.03 на сумму зачтенного НДС (200 руб.).

Следует обратить внимание, что в том случае, если аванс поставщику выплачивается по определенному основанию (по тому же договору, по которому ожидается поступление имущества), то при автоматическом заполнении документа "Операции поступления имущества" такая операция отразится по условию "В счет ранее выданных авансов". Тогда при проведении документ сформирует проводку по уменьшению дебиторской задолженности контрагента (по кредиту счета Н13.01 на сумму ранее полученного аванса), а проводку по счету Н13.03 на сумму НДС формировать не будет. В этом случае проводить операцию зачета задолженности не требуется.

- Рецепты варенья из кабачков с лимоном, с курагой и в ананасовом соке

- Как приготовить вкусные куриные сердечки с картофелем в мультиварке Куриные сердечки рецепт в мультиварке с картофелем

- Сырный суп с курицей и грибами Куриный суп с сыром и грибами

- Четверка монет таро значение

- Что такое договор найма служебного жилого помещения?

- Хлеб по технологии в духовке на дрожжах

- Требования к главному бухгалтеру Нормативное регулирование бухгалтерского учета

Live Journal

Live Journal Facebook

Facebook Twitter

Twitter